Liquidität ist der Motor Ihres Unternehmens

Ausreichende Liquidität sorgt dafür, dass ein Unternehmen fällige Rechnungen in voller Höhe bezahlen kann. Neben Lieferantenrechnungen gehören auch Gehälter, Sozialabgaben, Versicherungsbeiträge und Miete zu den laufenden betrieblichen Kosten. Ohne genügend liquide Mittel kann eine Firma nicht bestehen und es kommt im schlimmsten Fall zur Insolvenz. Auf der anderen Seite schadet eine zu hohe Liquidität, die zu einem Vermögensverlust führt.

Was ist Liquidität?

Liquidität bedeutet nicht nur Bargeld, das sich bei Geschäftsschluss in der Ladenkasse befindet. Auch Guthaben auf Bankkonten, Steuerrückstellungen, Forderungen gegen Kunden und Vorräte zählen zu den liquiden Mitteln. Bei der Bestimmung unterscheiden Finanzexperten zwischen kurzfristiger, langfristiger, dynamischer und statischer Liquidität.

Kurzfristige und langfristige Liquidität

Unternehmen benötigen zu unterschiedlichen Zeiten Geld, um ihren finanziellen Verpflichtungen nachzukommen. Je nach Fälligkeit werden die liquiden Mittel kurzfristig, mittelfristig oder langfristig benötigt. Kurzfristige Liquidität muss in weniger als einem Jahr bereitstehen. Bei den mittelfristigen Zahlungsverpflichtungen hat die Firma zwischen einem Jahr und fünf Jahren Zeit mit der Bezahlung. Langfristige Liquidität bedeutet, dass nach mehr als fünf Jahren ausreichend Geld zur Begleichung der fälligen Rechnungen zur Verfügung stehen muss.

Statische Liquidität

Statische Liquidität wird auch als bilanzielle Liquidität bezeichnet. Es handelt sich um die Messung der Zahlungsfähigkeit eines Unternehmens zu einem bestimmten Zeitpunkt. Dazu prüfen die Analysten die Zahlen aus der Bilanz. Sie vergleichen die liquiden Mittel auf der Aktivseite der Bilanz mit den kurzfristigen Verbindlichkeiten auf der passiven Bilanzseite. Der Nachteil der statischen Liquidität liegt darin, dass sich die Ergebnisse nur auf einen bestimmten Zeitpunkt beziehen. Zukünftige Forderungen oder Zahlungseingänge werden nicht berücksichtigt. Trotzdem geben die berechneten Liquiditätsgrade eine verlässliche Auskunft über die Zahlungsfähigkeit eines Unternehmens.

Liquidität 1. Grades

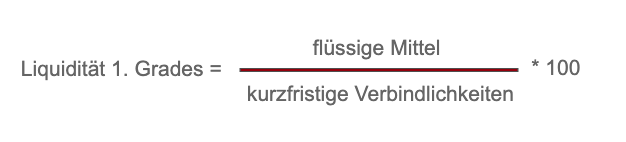

Die Liquidität 1. Grades ist auch als Barliquidität oder Cash Ratio bekannt. Mit dieser Kennzahl berechnet ein Unternehmer, ob er die kurzfristigen Verbindlichkeiten mit einem Zahlungsziel von weniger als einem Jahr mit dem liquiden Vermögen fristgemäß bezahlen kann. Als liquide Mittel gelten Bargeld, Bankguthaben und der Kassenbestand. Auch eine Kreditlinie, wie ein Kontokorrentkredit für das Geschäftskonto, zählt zu den liquiden Mitteln. Außerdem gehören Vermögensgegenstände, die sich schnell in Bargeld verwandeln lassen, zum liquiden Vermögen. Damit sind Schecks, Wechsel und Wertpapiere gemeint. Als Zielwert für die Liquidität 1. Grades gelten mindestens 20 % – 30 %

Berechnung Liquidität 1. Grades:

Liquidität 2. Grades

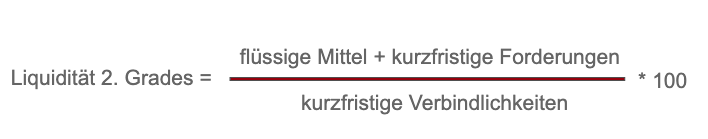

Die Liquidität 2. Grades wird auch als Einzugsliquidität oder Quick Ratio bezeichnet. Diese Kennzahl ist aussagekräftiger als die Liquidität 1. Grades, da sie auch die kurzfristigen Forderungen zu den liquiden Mitteln zählt. Das Geld aus den Forderungen steht dem Kreditor in weniger als einem Jahr zur Verfügung. Die Zahlungseingänge können daher ebenfalls zum Ausgleich der eigenen kurzfristigen Verbindlichkeiten genutzt werden. Das optimale Ergebnis bei der Berechnung der Liquidität 2. Grades liegt bei 100 % – 120 %.

Berechnung Liquidität 2. Grades:

Liquidität 3. Grades

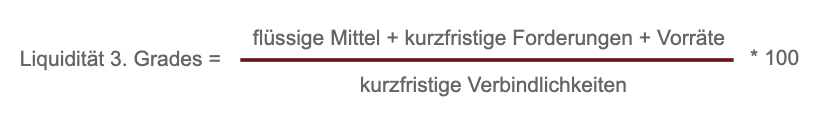

Andere Bezeichnungen für die Liquidität 3. Grades sind Umsatzliquidität oder Current Ratio. Bei der Berechnung setzt der Unternehmer sein gesamtes Umlaufvermögen zur Begleichung der kurzfristigen Verbindlichkeiten ein. Zu dem Umlaufvermögen gehören neben den flüssigen Mitteln und den kurzfristigen Forderungen auch Vorräte und der Warenbestand. Das Ergebnis der Berechnung sollte bei mindestens 200 % liegen und den Wert von 100 % nicht unterschreiten. Eine Liquidität 3. Grades von weniger als 100 % bedeutet, dass bei einem Forderungsausfall Anlagevermögen verkauft werden muss, um die eigenen Verbindlichkeiten zu bezahlen. Das kann zu der Insolvenz des Unternehmens führen.

Berechnung Liquidität 3. Grades:

Liquiditätsplanung

Ein wichtiger Aspekt der Liquidität ist die Liquiditätsplanung. Dabei geht es darum, eine Prognose über die zukünftigen Zahlungsströme zu erstellen, um frühzeitig Liquiditätsengpässe zu erkennen und geeignete Maßnahmen zu ergreifen. Eine regelmäßige Liquiditätsplanung ist daher unerlässlich, um eine ausreichende Liquidität sicherzustellen.

Liquiditätsmanagement

Auch das Liquiditätsmanagement ist ein wichtiger Aspekt der Liquidität. Dabei geht es darum, die Zahlungsströme im Unternehmen zu steuern und zu optimieren, um eine ausreichende Liquidität zu gewährleisten. Dazu können beispielsweise Maßnahmen wie das Verkürzen von Zahlungszielen, das Anbieten von Skonti oder das Optimieren von Prozessen beitragen.

Mangelnde Liquidität hat weitreichende Folgen

Wenn einer Firma die liquiden Mittel fehlen, können fällige Zahlungsverpflichtungen nicht erfüllt werden. Das betrifft sowohl Lieferanten, die nicht mehr bezahlt werden, als auch Mitarbeiter, die ihr Gehalt oder ihren Lohn nicht rechtzeitig erhalten. Weiterhin können die Skonotmöglichkeiten nicht ausgenutzt werden. Durch die Verschlechterung der Bonität des Unternehmens ist es schwierig, einen Bankkredit zu erhalten, um die fehlenden Mittel auszugleichen. Die Folgen sind die Zahlungsunfähigkeit des Betriebes und die anschließende Insolvenz. Vor allem Start-ups und Existenzgründer sollten die Ursachen für mangelnde Liquidität kennen, um rechtzeitig Maßnahmen gegen eine drohende Zahlungsunfähigkeit ergreifen zu können.

Die häufigsten Ursachen

Zu den häufigsten Ursachen für fehlende liquide Mittel gehören:

- unzureichende Liquiditätsplanung

- zu späte Rechnungsstellung oder zu lange Zahlungsziele für die Käufer

- fehlendes Mahnwesen und unzureichende Debitorenmanagement

- hohe Lagerbestände

- teure Finanzierungen

- große Privatentnahmen aus dem Betriebsvermögen

- Unkenntnis des Unternehmers über die drei Liquiditätsgrade und ihre Bedeutung

Die Kennzahlen der Liquiditätsgrade weisen nicht nur auf eine mangelnde Versorgung mit liquiden Mitteln hin. Gleichzeitig zeigen die Zahlen auch auf, ob eine zu hohe Liquidität besteht, die ebenfalls Nachteile für ein Unternehmen bedeutet.

Die Folgen zu hoher Liquidität

Wenn eine Firma über zu viele liquide Zahlungsmittel verfügt, ergeben sich diese Nachteile:

- Zinsverlust durch fehlende Verzinsung auf dem Kontokorrentkonto

- Wertverlust durch Inflation

Um diese Nachteile zu vermeiden, sollten Unternehmer darauf achten, die finanzielle Situation ihres Betriebes stabil zu halten.

Dynamische Liquidität

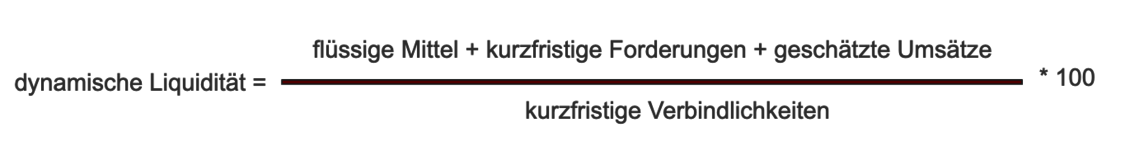

Im Gegensatz zur statischen Liquidität bezieht sich die dynamische Liquidität auf einen bestimmten Zeitraum und nicht nur auf einen Stichtag. Der Unternehmer berechnet, ob er seinen Verbindlichkeiten im untersuchten Zeitraum durch Einsatz seiner liquiden Mittel, der kurzfristigen Forderungen und der geschätzten Umsätze nachkommen kann. Zusammengefasst werden diese Zahlen als Cashflow bezeichnet.

Formel zur Berechnung der dynamischen Liquidität

Liquiditätskennzahlen

Um die Liquidität eines Unternehmens zu bewerten, werden häufig verschiedene Kennzahlen herangezogen. Neben den bereits erwähnten statischen und dynamischen Liquiditätskennzahlen gibt es beispielsweise auch die Umlaufvermögensquote oder die Kapitaldienstdeckungsquote. Diese Kennzahlen geben Auskunft darüber, wie liquide ein Unternehmen ist und wie gut es in der Lage ist, seine Schulden zu bedienen.

Liquidität und Investitionen

Schließlich ist auch der Zusammenhang zwischen Liquidität und Investitionen von Bedeutung. Denn um langfristig erfolgreich zu sein, müssen Unternehmen in neue Technologien, Produkte oder Märkte investieren. Dabei ist eine ausreichende Liquidität unerlässlich, um die notwendigen Mittel bereitstellen zu können. Eine sorgfältige Abwägung zwischen Investitionen und Liquidität ist daher von großer Bedeutung.

CF Commercial Factoring bietet Lösungen für eine stabile Liquidität

Als langjähriger Factor bietet Ihnen CF Commercial Factoring maßgeschneiderte Lösungen für eine stabile Finanzlage an. Sie reichen offene Rechnungen mit Zahlungsziel bei uns ein und erhalten innerhalb kurzer Zeit 80% bis 90% des Rechnungsbetrages ausgezahlt. Da die Einreichung der Rechnungen fortlaufend erfolgt, sorgt der Forderungsverkauf für einen regelmäßigen Zahlungszufluss. Dadurch sorgen Sie dauerhaft für eine stabile Liquidität, die die Zahlungsfähigkeit Ihres Unternehmens sicherstellt.

Fazit

Die Liquidität ist der Motor Ihres Unternehmens. Eine ausreichende Liquidität ist entscheidend für Ihre finanzielle Stabilität und langfristige Erfolg. Indem Sie Ihre Liquidität im Blick behalten, die Ursachen für mangelnde Liquidität erkennen und geeignete Maßnahmen ergreifen, können Sie die finanzielle Gesundheit Ihres Unternehmens gewährleisten und Chancen für Wachstum und Erfolg nutzen.