Der Geldfluss oder Cash Flow eines Unternehmens gibt die Differenz zwischen den Einzahlungen und Auszahlungen in einem bestimmten Zeitraum an. Ein positiver Cash Flow zeigt an, dass ein Betrieb in dem untersuchten Zeitraum mehr Geld eingenommen als ausgegeben hat. Ein negativer Cash Flow bedeutet, dass die Ausgaben die Einnahmen übersteigen. Als Ausgaben gelten Einkäufe von Betriebsmitteln genauso wie offene Forderungen. Die offenen Forderungen kann ein Unternehmer durch Factoring verringern und damit den Cash Flow erhöhen. Die Cash Flow Berechnung erfolgt entweder als direkter Cash Flow oder als indirekter Cash Flow.

Cash Flow Formel: So erfolgt die Berechnung

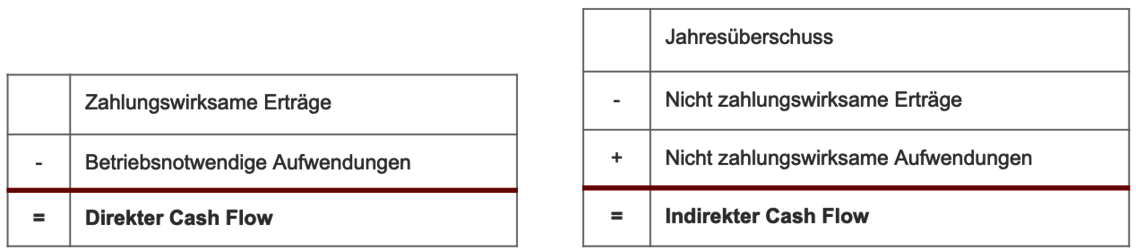

Die Cash Flow Formeln zur Berechnung von direktem und indirektem Cash Flow lauten:

- Direkter Cash Flow: zahlungswirksame Erträge minus betriebsnotwendige Aufwendungen

- Indirekter Cash Flow: Jahresüberschuss minus nicht zahlungswirksame Erträge plus nicht zahlungswirksame Aufwendungen

Wenn bei beiden Berechnungsmethoden dieselben Kriterien zur Ermittlung und Abgrenzung der Zahlen zugrunde gelegt werden, ergibt sich dasselbe Ergebnis. In der Praxis wird jedoch in der Regel die indirekte Berechnung angewandt. Das liegt daran, dass für den direkten Cash Flow die Daten aus der Gewinn-und-Verlust-Rechnung (GuV) benötigt werden. Diese muss jedoch nach dem Gesamtkostenverfahren erstellt werden. Wird die GuV nach dem Umsatzkostenverfahren erstellt, kann sie ein externer Gutachter nicht verwenden. Daher liefert der für die indirekte Cash Flow Berechnung benötigte Jahresüberschuss verlässlichere Zahlen, die vor allem für eine Bilanzanalyse benötigt werden.

Direkter Cash Flow

Der direkte Cash Flow berechnet den Saldo aus den Einzahlungen und Auszahlungen eines Unternehmens in einem bestimmten Zeitraum. Dazu werden die zahlungswirksamen Erträge und die betriebsnotwendigen Aufwendungen gegenübergestellt. Zu den zahlungswirksamen Erträgen gehören Zahlungseingänge aus Verkäufen und offenen Forderungen, Eigenkapital und Kredite. Betriebsnotwendige und damit zahlungswirksame Aufwendungen sind Löhne und Gehälter, Investitionen, Kreditraten und Ausgaben für Waren und Rohstoffe.

Indirekter Cash Flow

Die Berechnung des indirekten Cash Flows zieht von dem Jahresüberschuss eines Unternehmens die nicht zahlungswirksamen Erträge ab und addiert die nicht zahlungswirksamen Aufwendungen hinzu. Nicht zahlungswirksame Erträge sind unter anderem aufgelöste Rückstellungen, höhere Eigenleistungen, höherer Lagerbestand an fertigen und halb fertigen Erzeugnissen sowie ein geringerer Gewinnvortrag und die Auflösung von Wertberichtigungen. Zu den zahlungsunwirksamen Aufwendungen gehören Abschreibungen, höhere Rückstellungen, eine geringere Anzahl an fertigen und halb fertigen Produkten sowie eine Erhöhung des Gewinnvortrags.

Cash Flow Bedeutung

Der Cash Flow gehört zu den Bilanzkennzahlen und gibt wichtige Aufschlüsse über die Ertragskraft und Finanzstärke eines Unternehmens in einem bestimmten Zeitraum. Die Cash Flow Bedeutung zeigt sich unter anderem in den einzelnen Kennzahlen, die sich während der Cash Flow Berechnung ergeben:

- Operativer Cash Flow: Diese Kennzahl wird auch als Cash Flow der laufenden Geschäftstätigkeit bezeichnet. Analysten erkennen an dem Ergebnis, ob sich ein Unternehmen selbst finanzieren kann oder ob Fremdkapital benötigt wird.

- Cash Flow aus Investitionstätigkeit: Bei einem positiven Cash Flow aus Investitionstätigkeit ist eine Firma in der Lage, sich selbst zu finanzieren und zusätzlich noch Investitionen zu erbringen.

- Cash Flow aus Finanzierungstätigkeit: Anhand dieser Kennzahl sehen Experten, ob ein Unternehmen bestehende Kredite ordnungsgemäß zurückzahlen kann oder ob ein Liquiditätsengpass besteht.

Positiver Cash Flow

Ein positiver Cash Flow zeigt einen Überschuss im Geschäftsergebnis an. Die Einnahmen übersteigen die Ausgaben und das Unternehmen kann das überschüssige Geld investieren, an die Gesellschafter auszahlen oder Schulden zurückzahlen.

Negativer Cash Flow

Bei einem negativen Cash Flow fallen die Ausgaben eines Unternehmens höher aus als die Einnahmen. Das muss aber nicht unbedingt bedeuten, dass sich der Betrieb in wirtschaftlichen Schwierigkeiten befindet. Ein negativer Cash Flow kann auch anzeigen, dass zu viel Geld für Vorräte ausgegeben wurde oder dass das Unternehmen zu viele offene Forderungen in den Büchern hat. Trotzdem sollte der Liquiditätsengpass behoben werden, beispielsweise durch Factoring.

Liquidität erhöhen – Cash Flow Optimierung mit Factoring

Höhere Einnahmen und Kostensenkungen sind bekannte Mittel, mit denen ein Unternehmen die Liquidität stärken und den Cash Flow erhöhen kann. Diese Maßnahmen sind aber mit großem Zeitaufwand und Veränderungen im Betrieb verbunden. Durch den Verkauf offener Forderungen an einen Factor verbessern Unternehmen ohne großen Aufwand die Liquidität und erreichen gleichzeitig diese Ziele:

- Cash Flow Optimierung

- schnelle Liquiditätssteigerung

- Bilanzverkürzung

- Erhöhung der Eigenkapitalquote

- besseres Rating bei Banken und Geschäftspartnern

Vorteile von Factoring

Durch Factoring können Unternehmen schnell und einfach den Cash Flow erhöhen. Der Verkauf der offenen Rechnungen wird online abgewickelt. Der Factor überweist das Geld innerhalb von 24–48 Stunden auf das Geschäftskonto des Kreditors. Das steigert umgehend die Liquidität. Außerdem sinken die offenen Forderungen um circa 80 %, da dieser Teil der Rechnungssumme sofort vom Factor überwiesen wird. Dadurch kann sich ein negativer Cash Flow in einen positiven Cash Flow umwandeln. Außerdem übernimmt der Factor das Delkredererisiko, sodass der Kreditor keine Zahlungsausfälle mehr befürchten muss.

Factoring mit Commercial Factoring

Wir erstellen Ihnen gerne ein unverbindliches Angebot für den Ankauf offener Forderungen. Lassen Sie sich von unseren günstigen Konditionen und der schnellen und professionellen Abwicklung überzeugen. Informieren Sie sich auch über unsere Dienstleistung Full Service Factoring und übergeben Sie die komplette Debitorenbuchhaltung an unsere erfahrenen Mitarbeiter. Sie profitieren von einer schnellen Steigerung der Liquidität und können den Cash Flow Ihres Unternehmens einfach und günstig erhöhen!